Gleicher Job, weniger Rente: Frauen erhalten 26 Prozent weniger gesetzliche Rente als Männer

Studie der Universität Mannheim und der Tilburg University im Auftrag von Fidelity International untersucht die Höhe der geschlechts-spezifischen Rentenlücke

- Bis zum Alter von 35 Jahren gibt es keinen großen Unterschied bei den gesetzlichen Rentenansprüchen von Frauen und Männern, danach öffnet sich die Schere

- Bisher umfangreichste wissenschaftliche Studie basierend auf über 1,8 Millionen Arbeitnehmerdaten

- Eine 40-jährige Frau müsste 2,3 Prozent ihres Bruttojahreseinkommens zusätzlich sparen, um die Lücke zu schließen

Von wegen Gleichberechtigung: 26 Prozent – so hoch ist die zu erwartende durchschnittliche Rentenlücke von Frauen im Vergleich zu Männern in Deutschland. Das heißt: Frauen erhalten mehr als ein Viertel weniger gesetzliche Rente vom Staat als ihre männlichen Kollegen. In absoluten Zahlen bedeutet das: Im Schnitt hätte eine Frau, die mit 67 Jahren in den Ruhestand geht, nach heutiger Berechnung im Monat 140 Euro weniger gesetzliche Rente als ein Mann. Bezieht diese Frau noch 15 Jahre Rente, fehlen ihr demnach rund 25.000 Euro. Das ist das Ergebnis der wissenschaftlichen Studie „The Gender Pension Gap in Germany“ von Prof. Alexandra Niessen-Ruenzi, Universität Mannheim, und Prof. Christoph Schneider, Tilburg University, im Auftrag von Fidelity International.

Um die geschlechtsspezifische Rentenlücke zu berechnen, haben die Professoren eine repräsentative Datenbank des Instituts für Arbeitsmarkt- und Berufsforschung (IAB) herangezogen und basierend hierauf die gesetzlichen Rentenansprüche von über 1,8 Millionen Arbeitnehmern berechnet. Somit konnten die Autoren die bisher umfangreichste Analyse der unterschiedlichen gesetzlichen Rentenansprüche von Frauen und Männern in Deutschland durchführen.

Ab 35 Jahren öffnet sich die Rentenschere

Je nach Alter sind Frauen unterschiedlich stark vom „Gender Pension Gap“ betroffen: Bis zum Alter von 35 Jahren gibt es kaum einen Unterschied bei den erwarteten Rentenansprüchen von Frauen und Männern. Die geschlechtsspezifische Rentenlücke beträgt bei den 26- bis 35-Jährigen nahezu 0 Prozent. Doch ab etwa 35 Jahren öffnet sich die Schere (vgl. Grafik 1). Danach erwerben Männer deutlich mehr Rentenpunkte als Frauen und erwarten später folglich höhere Rentenzahlungen. In der Altersgruppe der 36- bis 45-jährigen Frauen liegt die geschlechtsspezifische Rentenlücke bei 15 Prozent, bei den 46- bis 55-Jährigen sogar bei 27 Prozent.

Alexandra Niessen-Ruenzi, Professorin für Allgemeine Betriebswirtschaftslehre und Corporate Governance an der Universität Mannheim, sagt:„Der wahrscheinlichste Grund für diese Entwicklung ist, dass viele Paare in den Dreißigern eine Familie gründen. Da Frauen häufiger als Männer nach der Geburt eines Kindes ihre Arbeitszeiten reduzieren, beginnt sich das geschlechtsspezifische Lohngefälle genau in dieser Altersgruppe zu entwickeln – mit drastischen Folgen für die Finanzen von Frauen und ihre spätere Rente. In der Literatur hat sich hierfür der Begriff ,Motherhood Penalty‘ durchgesetzt.“

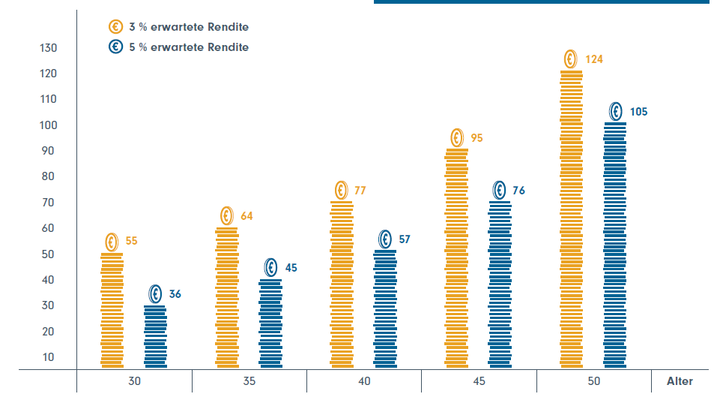

Die gute Nachricht: Der „Gender Pension Gap“ lässt sich mit zusätzlicher privater Vorsorge schließen: Eine 40-jährige Frau müsste bei einer erwarteten Rendite von 3 Prozent und einer jährlichen Inflationsrate von 1,5 Prozent beispielsweise 77 Euro jeden Monat zusätzlich zurücklegen. Bei einer erwarteten Rendite von 5 Prozent reduziert sich der monatliche Vorsorgebetrag auf 57 Euro (vgl. Grafik 2). Das entspricht 2,3 Prozent des Bruttojahresgehalts.

Über die Studie:

Die Kurzstudie „The Gender Pension Gap in Germany“ wurde im Auftrag von Fidelity International von Professorin Alexandra Niessen-Ruenzi, Universität Mannheim, und Professor Christoph Schneider, Tilburg University, durchgeführt. Sie quantifiziert den Gender Pension Gap und gibt Aufschluss darüber, wie viel Frauen sparen müssen, um diese Rentenlücke zu schließen. Zur Berechnung des Gender Pension Gap wurden die Beschäftigungs- und Lohndaten des Instituts für Arbeitsmarkt- und Berufsforschung (IAB), der Forschungseinrichtung der Bundesagentur für Arbeit (BA), analysiert. Da alle deutschen Unternehmen verpflichtet sind, der BA Informationen über Beschäftigungen und Löhne zu melden, verfügt sie über eine umfangreiche Datenbasis: Der Studie liegen Erhebungen von 1.800.185 Einzelpersonen zugrunde. Um die vollständige Beschäftigungshistorie jedes Beschäftigten nachzuverfolgen, wird in der Studie der Datensatz Linked-Employer-Employee (LIAB Longitudinal Module) verwendet. Das ermöglicht es, den Anspruch auf eine Rente bei der Deutschen Rentenversicherung zu schätzen. Der Stichprobenzeitraum umfasst die Jahre 1993 bis 2014, wobei dies derzeit der aktuellste verfügbare Datensatz ist.

Die Ergebnisse der Studie basieren ausschließlich auf den gesetzlichen Rentenansprüchen von Einzelpersonen – privates Vermögen oder Immobilienbesitz werden nicht berücksichtigt. Ebenso sind in den zugrundeliegenden Daten keine Pensionsansprüche von Beamten, Richtern, Soldaten oder für Berufsgruppen mit berufsständischen Versorgungswerken (z. B. Ärzte) enthalten. Die gesetzliche Rentenversicherung deckt 83 Prozent aller Beschäftigten und 81 Prozent aller Rentner in Deutschland ab; der Frauenanteil beträgt 48,5 Prozent. Das verwendete Panel ist eine repräsentative Stichprobe dieser Personengruppe. Zur Berechnung des Gender Pension Gap wird der gesetzliche Rentenanspruch jedes Arbeitnehmers auf Basis der Anzahl der Rentenpunkte und des aktuellen Rentenwertes ermittelt, welche Aufschluss über die zu erwartende monatliche Rente geben. Der Gender Pension Gap selbst wird als prozentuale Differenz zwischen der durchschnittlichen monatlichen Bruttorente aller Frauen und der durchschnittlichen monatlichen Bruttorente aller Männer definiert. Je höher die sich hieraus ergebende Prozentzahl ausfällt, desto größer ist die Rentenlücke der Frauen im Vergleich zu Männern.

Risikohinweis

Der Wert von Anlagen und der daraus erzielte Ertrag kann fallen oder steigen, sodass der Kunde möglicherweise einen geringeren Betrag als den Anlagebetrag zurückerhält. Die Anleger werden darauf hingewiesen, dass die geäußerten Ansichten unter Umständen nicht mehr aktuell sind und dass darauf möglicherweise bereits reagiert wurde. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Richtwert für zukünftige Erträge. Prognosen sind kein verlässlicher Richtwert für zukünftige Erträge.

Kontakt:

Prof. Dr. Alexandra Niessen-Ruenzi

Lehrstuhl für Allgemeine Betriebswirtschaftslehre und Corporate Governance

Universität Mannheim

Tel. 0621 181-1595

E-Mail: niessenuni-mannheim.de

Yvonne Kaul

Forschungskommunikation

Abteilung Kommunikation

Universität Mannheim

Tel.: +49 621 181-1266

E-Mail: kauluni-mannheim.de

Anette Tepel

Pressesprecherin

Fidelity International, Unternehmenskommunikation

Tel: +49 61 735 09 – 38 73

E-Mail: anette.tepelfil.com